Redoubler de vigilance

"Il est nécessaire de discuter les clauses qui peuvent être défavorables au dirigeant, mais tout dépend du rapport de force lors de la négociation contractuelle, souligne Dorothée Gallois-Cochet. Recourir à un avocat spécialisé me semble indispensable pour se faire expliquer la portée des clauses, assister à la négociation et proposer des alternatives. Il est souvent plus facile de négocier l'aménagement ou la modulation d'une clause que de la faire supprimer purement et simplement." D'autant que le dirigeant se trouvera face à des professionnels de l'investissement, rompus à l'exercice, qui mettront sur la table des négociations leur propre modèle de pacte.

"Il est capital de bien comprendre ces clauses qui peuvent être lourdes de conséquences et de s'assurer que leur rédaction est claire et précise, complète Didier Poracchia. Les pactes sont souvent longs et complexes ce qui peut donner lieu à interprétation. Même si les pactes d'actionnaires ne sont pas un nid à contentieux, au vu des intérêts financiers en jeu, les litiges ne sont pas à exclure."

Il peut donc être utile d'insérer une clause de médiation pour résoudre à l'amiable tout différend éventuel, voire une clause d'arbitrage. Enfin, sachez que la loi Pacte modernise le régime des actions de préférence. Dans les sociétés non cotées, leur rachat pourra intervenir à l'initiative du détenteur de ces actions et non plus seulement à l'initiative exclusive de la société. "Cette modification va sûrement faire émerger une nouvelle voie de sortie pour les investisseurs, juge Dorothée Gallois-Cochet. En souscrivant ce type d'actions de préférence, l'investisseur pourra, à son initiative, se les faire racheter selon des modalités (prix, date...) fixées dès leur émission."

Focus: L'IPO, une voie de sortie marginale

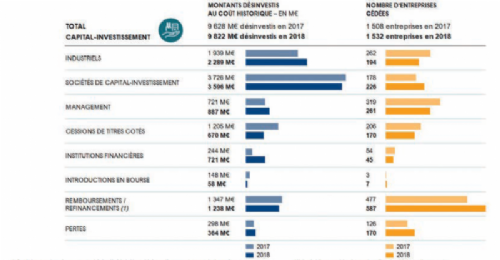

La liquidité du non-coté se maintient à un haut niveau, selon le rapport d'activité 2018 des acteurs du capitalinvestissement réalisé par France Invest et Grant Thornton. 1 532 entreprises ont été partiellement ou totalement cédées pour un montant de 9,8 Md€ au coût historique. Si l'IPO reste une voie de sortie très marginale, les cessions à des industriels, à des sociétés de capitalinvestissement ou au management de l'entreprise sont bien plus fréquentes dans le cadre de la sortie d'investisseurs.