SAISIR LE MEDIATEUR DU CREDIT

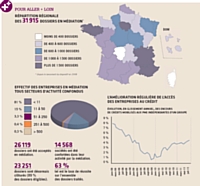

Saisie par près de 32 000 entreprises depuis sa création, fin 2008, la médiation du crédit revendique un taux de succès de 63 %. Des résultats encourageants, qui doivent vous inciter à solliciter le médiateur dès que vous vous estimez victime d'un refus abusif de financement.

Le 4 mars dernier, Christine Lagarde, alors ministre de l'Economie, et Frédéric Lefebvre, secrétaire d'Etat chargé du Commerce et de l'Artisanat, ont décidé de reconduire la médiation du crédit aux entreprises. Depuis sa création, en novembre 2008, la médiation du crédit a été saisie par près de 32 000 entreprises. Elle a permis d'aider plus de 14 500 d'entre elles à débloquer un refus de financement, dont 60 % concernent des encours de crédit inférieurs à 50 000 euros, selon les chiffres de la médiation du crédit. «Ce qui correspond à 250 000 emplois sauvegardés», se réjouit Sébastien Coquereau, responsable communication de la médiation du crédit aux entreprises.

SUR LE WEB

Besoin de conseils pour mieux travailler avec votre banquier?

La médiation du crédit a édité un guide Chefs d'entreprise, facilitez vos relations avec vos banques, téléchargeable sur le site dédié:

UNE PROCEDURE GRATUITE ET CONFIDENTIELLE

La médiation du crédit s'adresse à toute entreprise qui s'est vu refuser un financement. « Il ne s'agit pas de canards boiteux, insiste Frédéric Grivot, président de l'Union nationale des petites et moyennes entreprises au sein de la CGPME. Mais plutôt d'entreprises dont les banques ont revu leurs engagements à la baisse. » Remise en cause d'une ligne de crédit, limitation du taux d'escompte... Les raisons de solliciter le médiateur sont diverses et variées.

Tout refus de financement pour une activité professionnelle peut faire l'objet d'un dépôt de dossier. La seule exception concerne les sociétés en dépôt de bilan, contraintes de passer par le tribunal de commerce. Il ne faut donc pas hésiter à saisir la médiation dès qu'un refus de financement a lieu. Tergiverser ne ferait que retarder la procédure, et donc engendrer d'autres problèmes. Surtout, vous ne devez pas craindre pour la réputation de votre entreprise. « La saisine est gratuite et confidentielle », rappelle Sébastien Coquereau (médiation du crédit). Seul l'établissement financier mis en cause sera averti de la procédure. Il n'y a donc aucune raison pour que vos partenaires, qu'ils soient financiers ou commerciaux, soient au courant de cette action et remettent en question leurs engagements. La saisine est simple. Il vous suffit de vous connecter sur www.mediateurducredit.fr.

En 30 minutes, il est possible d'y déposer un dossier complet expliquant la situation financière de l'entreprise et le contexte du refus de financement. Une fois ce dossier rempli, la procédure est déclenchée. En moins de 48 heures, vous serez contacté par le médiateur territorial de votre département (en fait, un directeur départemental de la Banque de France), qui vérifiera les éléments et vous amènera éventuellement à préciser votre demande. Il entrera en contact avec votre établissement financier pour l'informer de l'ouverture d'une procédure de médiation. Dès lors, ce dernier a cinq jours pour revoir sa position.

A partir de là, deux schémas sont possibles: soit la banque revient sur son refus, trouve un accord avec l'entreprise et la procédure s'arrête, soit elle campe sur ses positions et la médiation commence. S'ensuit un échange entre l'entreprise et sa banque, en présence du médiateur. « L'objectif de la médiation est de renouer le dialogue », explique Sébastien Coquereau (médiation du crédit). Car c'est souvent une incompréhension qui est à l'origine du refus de la banque. Un dossier mal rempli, une mauvaise interprétation de l'établissement financier... Des problèmes qui se résolvent simplement en réunissant physiquement les parties prenantes et en les amenant à mettre cartes sur table.

@ Source : rapport d'activité de la médiation du crédit aux entreprises, octobre 2010-octobre 2011.

UN SUCCES DANS 63 % DES CAS

Ce dialogue est le plus souvent fécond. « Dans 63 % des cas, les entreprises trouvent un financement, généralement avec la banque d'origine », rapporte Sébastien Coquereau. Ce déblocage se fait souvent suite à des négociations: l'entreprise obtient une partie du montant, accepte de présenter des garanties supplémentaires, s'engage à trouver un partenaire dans les six mois... Il est donc primordial de fournir un dossier étayé, présentant l'activité de la société et ses perspectives d'évolution. « Il ne faut pas hésiter à mettre en avant des contrats noués avec telle ou telle entreprise », conseille Frédéric Grivot (CGPME).

Un «happy end» qui ne doit surtout pas tourner au règlement de comptes. Simon Nobili dirige Esal, une PME qui fabrique et commercialise des cornets de glace. Avec le recul, il considère la médiation comme un outil de dialogue: « Elle permet de rouvrir une porte qui s'était violemment fermée. Ce n'est en aucun cas une arme à la dis position des entreprises pour se venger des banques! » L'idée est de renouer le dialogue, de gommer les problèmes d'incompréhension... Bref, d'améliorer les relations entre l'entreprise et sa banque. La société veillera, à l'avenir, à soigner la présentation de ses demandes. Quant aux banques, elles tirent aussi les enseignements de l'intervention du médiateur. « Elles apprennent que certains comportements ne sont pas corrects et qu'annoncer brutalement et tardivement un refus de crédit ne se fait pas », observe Simon Nobili. « La médiation du crédit permet aux PME de vivre et non de survivre, conclut, de son côté, Frédéric Grivot (CGPME). En cas de situation économique difficile, c'est parfois le seul soutien dont bénéficient les entreprises. » Les PME sont donc soulagées que la médiation ait été reconduite, a fortiori si une nouvelle crise s'annonce.

@ Elenathewise - Fotolia

3 QUESTIONS A. GERARD RAMEIX, médiateur du crédit aux entreprises

Il faut anticiper les difficultés des entreprises

Quels sont les bénéfices de la médiation?

Nous apportons notre expertise. Présents sur le terrain, les médiateurs, à savoir les directeurs départementaux de la Banque de France, connaissent les entreprises et les banques. Et à travers les accords nationaux de la médiation, la Fédération bancaire française s'est engagée, au nom des banques, à réétudier les dossiers qu'on lui demande de réexaminer. Car le refus de la banque est souvent dû à un examen trop rapide ou incomplet.

Quels conseils donneriez-vous aux Daf qui veulent saisir le médiateur?

Il est important de nous solliciter dès que la banque a refusé un crédit ou dès que des difficultés de trésorerie sont à prévoir. Il est en effet plus difficile d'arriver à un compromis lorsque l'entreprise a laissé la situation se dégrader. Il faut donc anticiper les difficultés. Deuxième conseil: avoir des comptes clairs et en ordre. Le refus de la banque est parfois simplement dû à un manque de confiance dans la présentation financière de l'entreprise. Enfin, il faut soigner le business plan. La banque doit sentir qu'elle a affaire à quelqu'un qui a une vision claire de l'avenir financier de son entreprise.

Après la médiation, comment se passe la relation avec la banque?

C'est incontestable, les entreprises craignent que leurs relations avec leur banque ne se dégradent si elles saisissent la médiation. C'est à mon sens un risque limité et la plupart du temps la relation banque-entreprise évolue convenablement. Il est rare que la personne en charge du dossier en fasse une affaire personnelle. Et si elle a accepté la médiation, la banque n'a aucune raison de sanctionner l'entreprise. Et puis, il est préférable de faire appel à la médiation plutôt que de renoncer à un financement!

@ Elenathewise - Fotolia

A SAVOIR

Les pièces constitutives du dossier

Saisir la médiation du crédit ne prend qu'une demi-heure via le site www.mediateurducredit.fr. Pensez à vous munir des documents suivants:

- Pour vous: vos coordonnées, fonction, adresse de messagerie électronique ;

- Pour votre société: coordonnées, secteur d'activité (code NAF), forme juridique, capital, effectif, numéro de Siren, date de création ;

- Informations financières: CA, résultat net, total bilan et de la dette bancaire, montant des fonds propres pour les trois derniers exercices, situation de trésorerie pour les six derniers mois ;

- Pour chacun de vos établissements financiers: noms, coordonnées, adresse de messagerie électronique de vos correspondants, montant d'encours actuels et d'encours demandés, montant des créances bancaires refusées. Vous pouvez recueillir des preuves de partenariats futurs, de commandes passées... Afin d'avoir des arguments lors des négociations.